广期所就多晶硅期货和期权规则征求意见

- 娱乐

- 2024-12-03 10:24:05

- 438

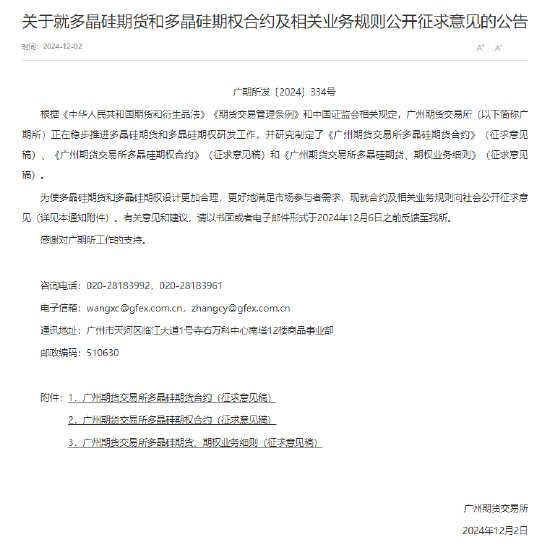

为充分听取市场各方意见,进一步完善多晶硅期货和期权合约及相关规则,确保多晶硅合约未来上市后平稳运行、逐步发挥功能,12月2日,广州期货交易所(以下简称广期所)发布公告,就多晶硅期货和期权合约及相关规则公开征求意见。

根据公告,征求市场意见的内容包括《广州期货交易所多晶硅期货合约(征求意见稿)》《广州期货交易所多晶硅期权合约(征求意见稿)》《广州期货交易所多晶硅期货、期权业务细则(征求意见稿)》等文件,截止日期为2024年12月6日。

上述文件显示,多晶硅期货合约交易代码为PS,交易单位为3吨/手,最小变动价位为5元/吨,合约涨跌停板幅度为上一交易日结算价的4%,最低交易保证金为合约价值的5%。合约月份为1、2、3、4、5、6、7、8、9、10、11、12月,最后交易日和最后交割日分别为合约月份的第10个交易日和最后交易日后的第3个交易日。交割方式为实物交割,交割单位为30吨(净重)。

交割质量标准方面,多晶硅期货交割质量标准体系以《电子级多晶硅 (GB/T 12963-2022)》等国家标准为基础,设置施主杂质含量、受主杂质含量、碳含量、基体金属杂质含量、表面金属杂质含量、尺寸和表面质量等7大指标。基准交割品和替代交割品分别定位于N型多晶硅和P型多晶硅,替代交割品贴水12000元/吨。

交割模式上,多晶硅期货交割方式沿用了目前期货市场成熟的交割模式,即期转现、滚动交割、一次性交割,仓库和厂库并行。

值得注意的是,多晶硅期货将实行品牌交割制度,交割品应当是交易所公布的注册品牌的商品。货主提供交易所要求的相关入库材料后,其多晶硅产品可免检入库。注册品牌以及相关企业由交易所另行公布。

风控制度方面,多晶硅期货一般月份涨跌停板幅度和最低交易保证金比例分别设为上一交易日结算价的4%和合约价值的5%。持仓限额制度方面,自合约上市至交割月份前一个月第9个交易日期间,若多晶硅合约的单边持仓量小于或等于3万手,单个客户持仓限额为3000手;若该合约的单边持仓量大于3万手,则持仓限额为单边持仓量的10%。交割月前1个月第10个交易日起到交割月前,限仓为900手。交割月持仓限额为300手。产业客户可以申请增加套期保值持仓额度。

交易所此次同步完成了期权设计。根据征求意见稿,多晶硅期权合约交易单位为1手(3吨)多晶硅期货合约;最小变动价位为1元/吨;涨跌停板幅度与多晶硅期货合约涨跌停板幅度相同;合约月份与工业硅期货合约月份一致;行权价格覆盖多晶硅期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。为与标的期货价格范围相匹配,多晶硅期权合约采用分段行权价格间距设计思路,

当行权价格小于或等于40,000元/吨,行权价格间距为500元/吨;当行权价格在大于40,000元/吨、小于或等于100,000元/吨区间时,行权价格间距为1,000元/吨;当行权价格大于100,000元/吨时,行权价格间距为2,000元/吨。行权方式为美式,买方在合约到期日及其之前任一交易日均可行使权利。

据了解,多晶硅,以工业硅为原料经过物理或化学方法提纯制得,纯度达到99.9999%以上。多晶硅是制造太阳能电池片、集成电路硅衬底等产品的主要原料,被誉为发展新能源产业和信息产业的重要基石。随着光伏应用的快速增长,我国已成为全球最大的多晶硅生产、消费和进口国。受产业政策、投产周期及技术进步等多方面因素影响,多晶硅产业周期性较强,近年来价格波动幅度较大,对风险管理工具的诉求愈发强烈。

广期所相关负责人表示,下一步广期所将认真梳理、研究各方意见和建议,按照相关法律法规及广期所业务规则规定,进一步完善合约和规则,确保合约贴近产业实际,尽快推动多晶硅品种的上市,推进期货市场服务晶硅光伏产业高质量发展。

发表评论